Gonçalo Nascimento Rodrigues est un consultant, formateur et auteur spécialisé dans le financement immobilier. Après tout, que fait un conseiller en financement immobilier ? Comment mesurer la demande locale ? Et que signifie une bulle immobilière ?

L’auteur de « Out of the Box » donne une véritable leçon, dans cette conversation avec CASAFARI.

Attachez vos ceintures et suivez-nous dans ce voyage à travers le marché de l’immobilier dans les yeux d’un financier.

Que fait un conseiller en financement immobilier ? Comment se déroule une journée-type ?

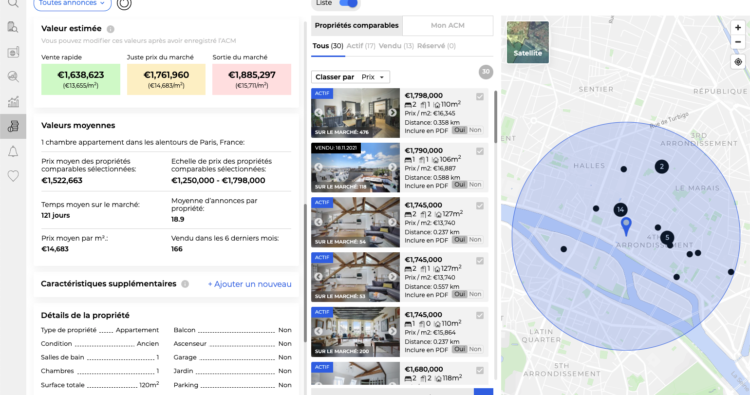

Mon rôle est d’aider les acheteurs et les investisseurs à prendre des décisions. Je peux par exemple me charger d’un rapport d’évaluation. Je suis un expert en estimation, enregistré auprès de la CMVM (Commission portugaise du marché des valeurs), et je fais essentiellement des évaluations de biens d’investissement.

Il peut être nécessaire de faire une étude de marché, d’estimer la rentabilité d’un investissement, ou de mettre en avant la valeur d’achat ajustée d’un bien. Il peut également être nécessaire d’aller sur le marché et de mettre la main à la pâte, en achetant des biens sur mandat d’un investisseur, en effectuant tout le processus de recherche et d’acquisition.

Cependant, j’ai toujours eu le sentiment que notre marché présentait d’énormes lacunes. J’ai donc commencé, il y a des années, à concevoir et à structurer des programmes de formation spécifiques dans cette logique d’investissement et de financement immobilier. En gros, pour simplifier le langage et démystifier le marché de l’immobilier.

En plus de ce qui a déjà été mentionné, je suis le coordinateur d’un cours de troisième cycle à l’ISCTE (Institut universitaire de Lisbonne) et je donne un cours sur l’analyse des investissements.

Comment pouvons-nous préparer le client final à l’enseignement de la gestion immobilière ?

Lorsqu’on parle d’un investisseur ou d’un acheteur, les principes sont complètement différents. Je suis une personne très rationnelle, mais même moi, je réalise que la prise de décision lors du choix d’une maison est fondamentalement émotionnelle.

La décision entre l’achat et la location, du point de vue du choix de la maison, devrait être ancrée dans un cadre temporel. Normalement, les gens devraient acheter une maison lorsqu’ils bénéficient déjà d’une certaine stabilité familiale et professionnelle (comme un contrat de travail à durée indéterminée, un autre enfant en route…), sans quoi, il faudrait toujours être locataire.

La décision d’acheter doit être intrinsèquement liée à une stabilité à plus long terme. Nous savons qu’à moyen et long terme, les biens immobiliers ont toujours tendance à prendre de la valeur.

L’enseignement consiste à expliquer les différences entre l’achat et la location, qui ne sont pas seulement financières. Parce que les gens ont tendance à regarder uniquement le versement bancaire et la valeur du loyer, comme le versement est plus faible, tout le monde se dit que c’est une évidence, mais ça ne se limite pas seulement à ça, ou du moins ça ne devrait pas.

Quelles questions faut-il se poser pour mettre le rationnel en action, dans une décision qui est tellement liée à l’émotionnel ?

Les interrogations sont souvent liées avec ces points : la stabilité, la durée d’occupation du bien, le lieu de travail, le choix de l’école pour vos enfants, la qualité de vie que vous gagnez (ou perdez) en choisissant un certain emplacement ou type de propriété. Et, bien sûr, ce que les gens aiment ou préfèrent dans un bien immobilier.

Tout le monde a tendance à se concentrer davantage sur les caractéristiques de l’offre et des comparables, mais ce qui anime réellement les marchés immobiliers et conditionne la formation des cycles n’est pas l’offre, mais la demande. L’offre est réactive. Vous devez bien connaître la demande pour avoir des indications sur l’offre que vous devez augmenter ou développer. Comme la demande est très émotionnelle, il est parfois difficile de caractériser l’offre.

Pendant la pandémie, les gens ont cherché des espaces ouverts, des balcons, plus loin des centres urbains, que fait l’offre ? Elle essaie de réagir, de rendre le produit disponible, mais il faut du temps pour le faire. Et à cause de cela, nous vivons toujours dans un cycle avec un très grand décalage entre la demande et l’offre. Parce que l’offre a été préparée pour la typification de la demande dans les centres urbains pré-covids, dans le centre ville, avec des petits appartements. La demande doit être mesurée, mais l’offre est plus facilement mesurable que la demande.

Et comment la demande locale est-elle mesurée ?

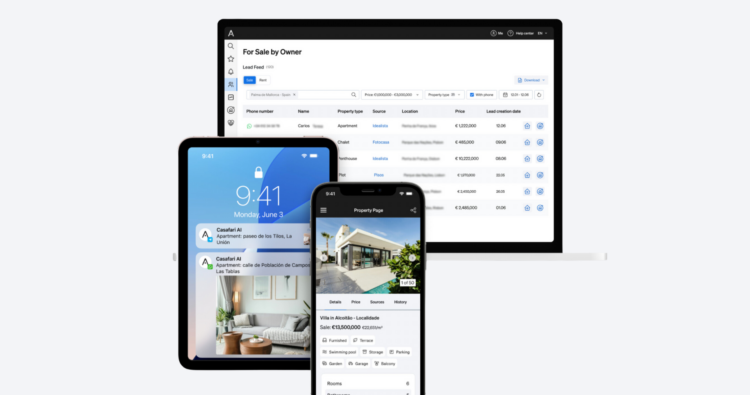

Il n’y a qu’une seule solution : tous ceux qui pensent pouvoir travailler dans le marché immobilier devant un ordinateur en regardant des statistiques et des bases de données, sont du mauvais côté. L’immobilier, c’est sur le terrain, c’est une activité de relation qui s’incarne dans une transaction. Et ce dernier, pour réunir de telles caractéristiques micro-locales, ne donne aucune autre chance, sinon celle d’être sur le terrain.

Cela signifie interagir avec tout un écosystème qui entoure l’immobilier. Tout ce qui est commerce, services, équipements, accessibilité, car c’est ce que recherche l’acheteur final. Les statistiques révèlent les tendances, à un niveau très large, même au niveau du département, et lisent le marché, mais elles ne nous permettent pas de prendre des décisions d’investissement.

Peut-on parler d’un « marché national » ?

Ceux qui travaillent sur le marché de l’immobilier savent parfaitement que celui-ci est très micro-local. Le problème est qu’il n’existe pas assez de statistiques en quantité et en qualité pour pouvoir caractériser le marché local de la même manière que le marché national.

Si je vous donne des chiffres et des données sur une municipalité, c’est dans une perspective large. Mais c’est parce qu’il n’y a pas de données, car s’il y en avait au niveau du quartier et de la rue, on pourrait le faire. Il ne faut pas oublier que le marché immobilier au Portugal est petit, nous ne vendons que 180 000 propriétés par an. Les zones métropolitaines de Lisbonne et de Porto représentent ensemble environ 60 % du marché.

Quelles sont les différences significatives à noter après la pandémie, autres que celles ressenties sur le marché résidentiel ?

Je pense que nous avons peut-être un changement de paradigme au niveau mondial dans les décisions d’investissement. Historiquement, les investisseurs recherchaient des bureaux et des commerces. Jusqu’à récemment, le logement était un segment alternatif, aujourd’hui c’est une priorité.

Le Portugal n’est pas le seul pays à connaître une inaccessibilité croissante au logement. S’il est difficile pour un citoyen portugais d’acheter une maison, c’est encore plus difficile pour un Irlandais ou un Allemand, par exemple. Cela tient au fait qu’il faut considérer les biens résidentiels comme un actif d’investissement.

Que signifie la bulle immobilière et dans quel état se trouve l’Europe ?

C’est un sujet suivi par plusieurs banques, comme le FMI, la Banque centrale européenne, etc. Mais il ne suffit pas de dire que les prix montent beaucoup pour affirmer que le marché est dans une bulle. Il y a trois aspects à prendre en compte.

Tout d’abord, il faut une forte hausse des prix des logements sur une certaine période. Ensuite, il doit y avoir une dynamique territoriale suffisamment large et significative pour caractériser une bulle immobilière. Lisbonne et Porto peuvent connaître une bulle immobilière en raison de la hausse des prix, mais cela ne peut être généralisé à l’ensemble du territoire.

Enfin, nous pouvons constater que cette hausse des prix est fondamentalement alimentée par la dette. Si ce n’est pas le cas, le marché ne fait que prendre de la valeur. Il peut y avoir une appréciation excessive et une correction, ce qui fait partie des cycles immobiliers, mais cela ne signifie pas qu’il y a une bulle et qu’elle va éclater.

Qu’est-ce qu’une bulle alimentée par la dette ?

Il est prouvé que le marché achète des logements permanents avec un recours aux hypothèques. Et ce n’est pas le cas aujourd’hui. Entre 2007 et 2010, le marché de l’immobilier au Portugal a connu une correction, et entre 2010 et 2013, il a considérablement chuté en raison de l’éclatement de la bulle.

À la fin du XXe siècle et au début du XXIe siècle, nous avons construit beaucoup de nouveaux logements, l’offre étant bien supérieure à la demande, et les gens ont acheté leur propre maison permanente dans les périphéries en ayant recours à des hypothèques. En 2009, près de 100 % des maisons vendues au Portugal étaient des hypothèques. Aujourd’hui, nous sommes en dessous de 60 %.

Il y a actuellement beaucoup moins de dettes installées dans le logement que lors du cycle précédent. Cela signifie que si le marché se déprécie, c’est le propriétaire qui voit ses fonds propres se déprécier, cela ne génère pas de problème pour le système financier, qui a des marges beaucoup plus importantes pour l’appréciation du marché.

Bien sûr, il est important de garder un œil sur les chiffres des prêts hypothécaires, surtout pendant la pandémie, car les banques prêtent beaucoup d’argent pour l’accès à la propriété, mais la Banque du Portugal a déclaré qu’il n’y a aucune preuve statistique que cette récente appréciation du marché immobilier soit due au crédit. Il y a plus de crédit mais aussi plus de transactions et de valorisations.

En 2006/7/8, dans mes cours, j’avais déjà mis en garde contre la bulle immobilière qui allait éclater et on m’avait qualifié de pessimiste, mais c’était évident parce que le marché était chargé de dettes et allait éclater. Actuellement, je ne pense pas que nous vivons une bulle immobilière en tant que telle.

Existe-t-il un phénomène naturel de bulle immobilière ? Finit-elle toujours par éclater ?

Une bulle immobilière n’éclate pas toute seule, en fait, il y a des pays comme le Canada et l’Australie, qui ont des bulles immobilières identifiées depuis de nombreuses années. Normalement, une bulle immobilière éclate et le marché entre dans un cycle plus récessif, car il y a un facteur ou une variable externe qui provoque son éclatement.

Au Portugal, c’est parce que dans une première phase, nous avons eu la crise des subprimes et l’impact a entraîné une correction entre 2007 et 2010. Ensuite, nous avons eu la faillite du pays et l’intervention de la Troïka, qui a fait éclater la bulle. S’il n’y a pas de variable externe sur le marché, la bulle peut ne pas éclater et il peut y avoir seulement des corrections.

Les moments de correction du marché comportent deux aspects facilement observables, indiquant que le marché entre dans une correction. Premièrement, l’offre est supérieure à la demande, contrairement aux phases précédentes du cycle, mais comme l’offre met du temps à réagir, au moment où elle atteint le marché, la demande est déjà satisfaite et plus sélective et un déséquilibre du marché commence.

Ceci est perçu à travers deux variables : l’augmentation du temps moyen de mise sur le marché, et l’augmentation du décalage entre le prix durable et le prix d’exposition. Car du côté de l’offre, le propriétaire a encore la tête dans la phase précédente du cycle et pense que sa maison vaut X et que l’acheteur ne paie que Y. Ces deux aspects sont caractéristiques d’une phase de correction du marché.

La pandémie a beaucoup modifié les choses. Alors que certains pensaient que le marché allait s’effondrer, j’ai soutenu que cela ne se produirait pas car l’immobilier ne réagit pas de manière aussi soudaine. Cette lenteur vous oblige à passer par une période de correction et la pandémie a eu l’effet inverse sur le marché immobilier. La pandémie a exacerbé le cycle que nous vivions et l’a amplifié.

Que prévoyez-vous pour l’avenir du marché de l’immobilier ?

Je ne prédis rien pour l’avenir et je pense qu’à ce stade, il n’y a pratiquement rien qui me permette de croire que 2022 sera différent de 2021. Il est difficile de se pencher sur n’importe quel secteur à moyen terme, et encore plus à long terme. Il y a bien sûr des risques latents, comme l’inflation, qui a un double effet sur le marché immobilier.

Les matières premières sont très chères, la main-d’œuvre est rare et il est impossible que les prix des logements baissent. Et c’est vrai, mais seulement pour le segment de la construction neuve, qui ne représente que 15% des transactions. Les 85% des transactions obéissent à d’autres principes, les secondaires, c’est-à-dire la hausse des taux d’intérêt dans le temps.

Inévitablement, il est impossible de revenir sur la réduction du prix d’achat des Portugais pour leur propre maison. Naturellement, il y aura alors une diminution de la capacité à payer le prix du côté de la demande.

En 2006/7, avec des taux d’intérêt de 6% sur les hypothèques, une famille portugaise pouvait acheter une maison au Portugal pour 200.000 euros, la même famille avec le même revenu peut aujourd’hui s’offrir 400.000 euros. Une réduction du taux d’intérêt de 6% à 1% représente un doublement du pouvoir d’achat pour le logement. C’est ce que j’appelle l’illusion du pouvoir d’achat.

Lorsque nous disons que la valeur des maisons au Portugal a augmenté de 11 % au troisième trimestre de 2021 par rapport à la même période, s’agit-il d’une forte augmentation ou est-ce considéré comme normal ?

Il s’agit d’une augmentation importante. L’immobilier fait partie de ces actifs qui ont un profil de risque de rentabilité faible, il est très invitant pour les investissements en raison de la stabilité de sa rentabilité. Par conséquent, des appréciations successives à deux chiffres sur le marché immobilier ne sont pas normales. Au Portugal, cela a été le cas en raison des énormes déséquilibres qui existent.

Toutefois, cela s’explique, car nous parlons toujours d’une demande élevée dépassant l’offre. Les banques prêtent de l’argent avec des taux d’intérêt très bas et le fait que nous soyons une économie à faibles revenus signifie que nous avons beaucoup de revenus privés pour chercher des alternatives d’investissement et de génération de revenus. L’immobilier a été un choix facile.

En ce moment, y a-t-il un comportement commun chez les jeunes au Portugal, dans la péninsule ibérique ou en Europe, dans cette recherche de biens immobiliers ? Ceux qui en ont les moyens achètent-ils ou la location reste-t-elle une option ?

Premièrement, le monde est un monde de propriétaires. Dans tous les pays développés, il y a beaucoup plus de propriétaires que de locataires. En Europe, il n’y a qu’en Suisse que ce n’est pas le cas. Aux USA, nous avons ⅔ des propriétaires et au Portugal environ 75%. Les grandes villes et les centres urbains ont généralement plus de locataires que de propriétaires, ce qui a beaucoup à voir avec notre droit du bail.

Cela dit, il faut espérer que cette culture perdure, mais en fait, les nouvelles générations considèrent l’immobilier comme un investissement. Quand il s’agit d’habiter, ils louent. D’autre part, en ce qui concerne spécifiquement le Portugal, comme nous sommes une économie à faible revenu, les jeunes n’ont parfois pas d’autre choix que de partager une maison. C’est là que naît le concept de cohabitation.

Un jeune avec un salaire de mille euros ne devrait pas investir beaucoup plus de 300 euros dans la maison, soit environ 30%. Comme personne ne loue une maison pour ce montant, alors ils demandent un crédit, en regardant les achats alternatifs qu’ils ont pour un versement de 300 euros. Peut-être une maison de 150/160 mille euros. Les jeunes donnent souvent la priorité au fait d’être près de leurs amis, dans le centre, près du travail. La solution est donc de partager.

Pour une personne qui souhaite se lancer dans l’immobilier en tant qu’agent et qui n’a pas d’expérience, par où doit-elle commencer pour se former ? Et pensez-vous qu’il est essentiel d’avoir également des compétences en gestion ?

Je dirais que toute personne qui entre dans l’immobilier après avoir perdu son emploi et qui fait cette expérience est mal partie. Personne ne fait l’expérience de l’immobilier, c’est l’immobilier qui fait l’expérience des gens. Il faut beaucoup de résilience, notamment en raison de sa fragmentation et de sa compétitivité.

Donc, ce que je dirais à ceux qui veulent se lancer, ils doivent d’abord être capables de supporter un arc de temps sans gagner de l’argent, bien gérer leur budget familial. En général, il y a une illusion parce qu’on commence avec une piste d’une connaissance et on se fait à l’idée que c’est facile de vendre. C’est pour cela qu’il y a tant de rotation sur le marché de l’immobilier : beaucoup apportent la piste, arrivent à la réaliser et ensuite voient que ce n’est pas si facile après tout, ils sont déçus et d’autres y arrivent.

Par ailleurs, ils doivent acquérir des connaissances en matière de formation sur le marché de l’immobilier, comme l’éducation financière. Le courtier, bien qu’il fasse partie d’une grande entreprise, est en soi une marque individuelle, car les gens choisissent généralement par référence, ce qui est le moyen le moins cher. Cela représente plus de travail parce qu’il faut se construire un parlmarès et une image, montrer au marché que l’on connaît le secteur de l’immobilier, prouver qu’on est spécialiste avec des affaires routinières, comme l’a fait Nuno Gomes pendant longtemps.

Et pour finir, l’honnêteté, l’éthique, le professionnalisme, et pas seulement la recherche de la commission. Le service conduira à plus de transactions à long terme.